IRPF en Uruguay: 15 cosas que deberías saber para 2023

04/02/2023 13:41

¿Qué es el IRPF?

El Impuesto a las Rentas de las Personas Físicas (IRPF) es un tributo creado por la Ley 18.083 en Uruguay, que tiene como objetivo gravar las rentas obtenidas por los individuos residentes en el territorio nacional. Desde su implementación en julio de 2007, el IRPF se encarga de recaudar los ingresos por las rentas del capital, los incrementos patrimoniales, las rentas del trabajo y ciertas rentas imputadas a los contribuyentes.

El IRPF se divide en dos categorías para su mejor comprensión y liquidación: la Categoría I y la Categoría II.

- Categoría I: Incluye las rentas provenientes del capital, como los rendimientos de las inversiones y las rentas de los inmuebles.

- Categoría II: Comprende las rentas provenientes del trabajo, tanto dependiente como independiente, excluyendo aquellas incluidas en el Impuesto a las Rentas de las Actividades Económicas (IRAE). Es importante tener en cuenta que ambas categorías se liquidarán de manera separada para una correcta recaudación del IRPF.

¿Cuánto se paga de IRPF?

La determinación del IRPF requiere separar las rentas personales en la Categoría I y Categoría II. Ambas liquidaciones deben realizarse por separado y considerando los distintos procedimientos.

IRPF: Categoría II (Rentas de trabajo como dependiente)

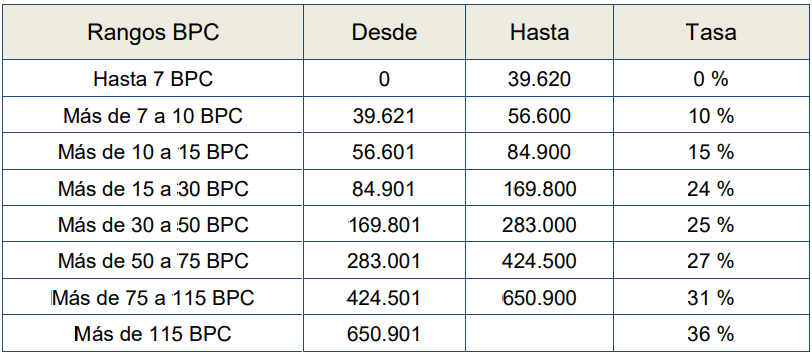

El Impuesto sobre la Rentas de las Personas Físicas (IRPF) correspondiente a las rentas de trabajo dependiente se calcula con base en una escala de rentas establecida en función del valor anual de la Base de Prestaciones y Contribuciones (BPC). El proceso de cálculo implica aplicar la tasa correspondiente a cada franja de la escala a la parte de la renta que se encuentra dentro de dicha franja.

Un ejemplo ilustrativo sería el siguiente: supongamos que nuestro salario nominal es de 60,000 pesos uruguayos. Inicialmente (luego veremos las deducciones disponibles), la retención mensual del IRPF sería la siguiente:

- Para la primera franja de 39,620 pesos, la tasa aplicada es de 0%.

- Para la segunda franja comprendida entre 39,621 y 56,600 pesos, la tasa aplicada es del 10%. La parte correspondiente a esta franja es de 56,600 - 39,621 = 16,979 pesos.

- Para la tercera franja comprendida entre 56,601 y 60,000 pesos, la tasa aplicada es del 15%. La parte correspondiente a esta franja es de 60,000 - 56,601 = 3,399 pesos.

Al sumar las tres partes ponderadas con su respectiva tasa, obtenemos que el total a pagar es de (16,979 * 10%) + (3,399 * 15%) = 1,698 + 510 = 2,208 pesos uruguayos.

¿Cuáles son los tramos del IRPF en 2023?

¿Qué partidas se consideran para el monto imponible de IRPF?

| Aguinaldo | SI |

| Aguinaldo Adicional | SI |

| Licencia | SI |

| Licencia No Gozada | SI |

| Salario Vacacional | SI |

| Salario Vacacional Complementario | SI |

| IPD | No IPD legal, gravado lo que supera |

| Gratificaciones | Sí, a excepción de partidas incluidas en Art. 2 Dto. 306/07 |

| Viáticos con Rendición de Cuentas | No, es gasto de la empresa |

| Viáticos sin Rendición de Cuentas | Sí, 50% dentro del país, 25% exterior (pernocte necesario) |

| Propina | 3 BFC por mes o 25 jornales Se prorratea en más o en menos Lista taxativa de actividades |

| Vivienda | 10 BFC Solamente incluye vivienda no gastos adicionales (por ejemplo, gastos comunes aparte) |

| Quebranto de Caja | Lo percibido efectivamente y al momento del pago |

| Ropa de trabajo y herramientas | Las partidas destinadas a la provisión de ropa de trabajo y herramientas para el desarrollo de la tarea asignada al trabajador no constituirán Materia Gravada |

| Complementos de subsidio | SI |

| Guardería | Se grava por valor ficto $ 1487 mensual por hijo |

| Alimentación * | Si son en tickets o vales gravados por el monto percibido; si se da en el lugar de trabajo o con rendición por ficto valor actual $ 59 por prestación |

| Transporte * | En especie se grava por valor ficto de $ 15 diarios |

| Asistencia Médica * | Gravado si la persona tiene cobertura Fonasa, si no tiene Fonasa gravado lo que supere el costo de la cuota mutual ($ 1564 valor actual) |

| Seguro de Vida * | SI |

| Becas de estudio para hijos en el propio establecimiento educativo | Se grava por valor ficto $ 1487 mensual por hijo |

| Servicios locativos para vacaciones | Se grava por valor ficto $ 297 diarios |

| Cursos de Capacitación | No gravado sí contrata la empresa, asociada a la actividad y no es a dueño, socio o director |

Deducciones de IRPF

El IRPF en Uruguay tiene una serie de deducciones admitidas, para asegurarse de que las deducciones sean consideradas correctamente en el proceso de retención mensual, los trabajadores deben llenar y entregar el formulario 3100 tanto al comenzar a trabajar como en caso de haber cambios en sus condiciones declaradas. Estos cambios serán tomados en cuenta a partir del mes siguiente a la entrega de la información actualizada.

Deducciones actualizadas con los cambios mencionados en marzo de 2023*

Es importante mencionar que existen ciertos casos en los que los contribuyentes deberán presentar una declaración jurada para gozar de sus deducciones. Aquí presentamos una lista de las deducciones permitidas:

- Por hijos a cargo: 20 BPC anuales por hijo menor de edad o menor a cargo en régimen de tutela o curatela, y 40 BPC anuales por hijo con discapacidad o mayor de edad a cargo bajo tutela o curatela.

- Aportes a fondos de previsión: incluyendo al BPS, Servicio de Retiros y Pensiones de las Fuerzas Armadas, Dirección Nacional de Asistencia Social Policial, Caja de Jubilaciones y Pensiones Bancarias, Caja de Jubilaciones y Pensiones de Profesionales Universitarios, Caja Notarial de la Seguridad Social, y Sociedades Administradoras de Fondos Complementarios de Previsión Social.

- Aportes a fondos de salud: incluyendo al FONASA, Fondo de Reconversión Laboral, Fondo del Sistema Notarial de Salud y Cajas de Auxilios y Seguros Convencionales.

- Fondo de Solidaridad y su adicional.

- Alquiler: se permiten deducciones del 8% del valor pagado durante el año fiscal, siempre y cuando el alquiler sea para vivienda y el contrato sea por escrito con un plazo superior a un año.

- Préstamos hipotecarios: se permiten hasta 36 BPC anuales para préstamos hipotecarios, del BHU, Cooperativas de Vivienda, fondos sociales o sociedades civiles destinados a la adquisición de vivienda única y permanente, siempre y cuando el valor de la vivienda sea inferior a 1.000.000 UI.

- Retenciones del BPS: se permiten deducciones por retenciones realizadas por BPS en caso de haber percibido prestaciones, como el Seguro por enfermedad o subsidio por maternidad.

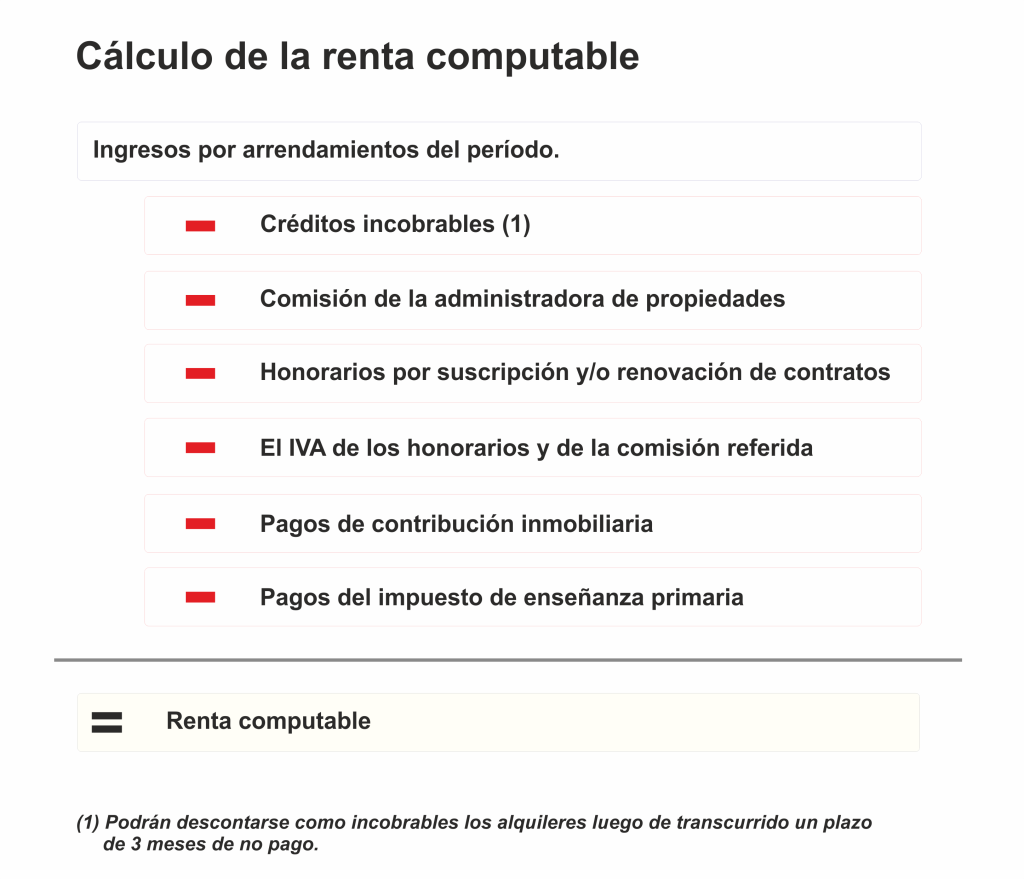

IRPF por los alquileres

En Uruguay, estos alquileres clasifican como un tipo especial de renta de la categoría I del IRPF, los titulares de rendimientos de capital inmobiliario, incluyendo arrendamientos de inmuebles, tienen la obligación de declarar sus ingresos.

- Arrendamientos a través de agentes de retención: Si el arrendamiento de un inmueble se realiza a través de un agente de retención como una inmobiliaria, este será responsable de retener y pagar el impuesto correspondiente mensualmente (10,5% de los ingresos devengados).

- Arrendamientos sin agente de retención: Si no hay un agente de retención, el propio contribuyente deberá realizar los anticipos mensuales (10,5% de los ingresos devengados).

Otros rendimientos de capital inmobiliario

En el caso de otros rendimientos de capital inmobiliario, como derechos de uso de solo una parte del inmueble, el contribuyente no está obligado a realizar anticipos mensuales. Sin embargo, si actúa un agente de retención, este podrá darle carácter definitivo a las retenciones y el contribuyente no tendrá que presentar la declaración jurada anual. Si no hay un agente de retención, el contribuyente deberá presentar la declaración jurada y pagar el impuesto correspondiente (12% de los ingresos devengados).

Exoneraciones: Las rentas derivadas del arrendamiento de inmuebles estarán exoneradas del IRPF si no superan las 40 Unidades Reajustables anuales (Aproximadamente $60.000) y los otros rendimientos de capital gravados no exceden las 3 Unidades Reajustables en el mismo período. Para acceder a esta exoneración, es necesario realizar el trámite correspondiente en la Dirección General Impositiva (D.G.I).

Cálculo del impuesto: El impuesto se calcula aplicando una tasa del 12% al valor de la renta computable y deduciendo los importes correspondientes.

¿Cuándo se debe pagar el IRPF?

El Impuesto sobre la Renta de las Personas Físicas (IRPF) es un impuesto anual que a menudo se paga mediante retenciones o pagos anticipados a lo largo del año.

En el caso de las rentas provenientes de trabajo independiente, el IRPF será pago a través de retenciones mensuales por parte de las empresas empleadoras, siempre y cuando los ingresos superen las 7 BPC. En caso de tener multi-ingreso (aquellas que perciben más de una renta proveniente de la categoría II), el trabajador deberá optar por cuál o cuáles de los agentes de retención no le computen el mínimo no imponible para el cálculo de la retención.

Además, si una persona tiene rentas como trabajador independiente y otras rentas de la Categoría II, deberá realizar anticipos bimestrales a cuenta del impuesto anual, y computar todos los ingresos del período para su determinación.

Declaración jurada de IRPF en 2023

La presentación de la Declaración Jurada del Impuesto a las Rentas de las Personas Físicas es un proceso anual que normalmente comienza en junio. Hay ciertos trabajadores que están obligados a presentar la declaración, mientras que a otros podría convenirles presentarla, a continuación detallaremos cada caso.

¿Quién debe presentar la Declaración Jurada de IRPF?

- Trabajadores independientes (profesionales o no).

- Trabajadores dependientes que eligieron la reducción de retención del 5% por Núcleo Familiar.

- Trabajadores dependientes con ingresos anuales superiores a 150.000 UI y cumplen con uno de los siguientes puntos:

- Tuvieron más de un empleador durante el año.

- No tuvieron ingresos en diciembre de 2022.

- Trabajadores dependientes con ingresos anuales inferiores a 150.000 UI y cumplen con uno de los siguientes puntos:

- Tuvieron más de un empleador durante el año.

- No presentaron el formulario 3100.

¿A quiénes les puede convenir presentar la Declaración Jurada de IRPF?

En esta sección entrarían todos aquellos trabajadores que no estan obligados pero pueden obtener un saldo a favor de su declaración. Por ejemplo:

- Inquilinos que deseen obtener un crédito del 6% del alquiler (bajo ciertas condiciones).

- Trabajadores dependientes que no hayan declarado correctamente sus deducciones (hijos, aportes a la caja profesional, Fondo de Solidaridad, etc.).

- Personas que deseen considerar las cuotas de préstamos hipotecarios como deducción adicional para su vivienda (con condiciones).

- Quienes puedan y deseen liquidar como núcleo familiar y les resulte favorable.

- Trabajadores con sólo un empleador que no hizo el ajuste anual y con ingresos totales no superiores a 150.000 UI.

Pasos para presentar la Declaración Jurada de IRPF en Uruguay

- Obtener una clave: Para ingresar a DGI, se necesita una clave. Si no la tienen, deben gestionarla en las redes de cobranza.

- Revisar el borrador en la web: Una vez que ingresen a DGI con su clave, podrán ver un borrador efectuado por DGI. Deberán revisarlo para asegurarse de que esté correcto y aprobarlo en caso de estar de acuerdo.

- Modificar el borrador o descargar el formulario: Si desean realizar algún cambio, pueden modificar el borrador y enviarlo por la web o descargar el formulario y completarlo.

- Presentar el formulario: Si optaron por descargar el formulario, deben presentarlo en las redes de cobranza, ya sea en medios magnéticos o en papel.

Nota: Hay dos formularios diferentes, el Formulario 1102 para presentación individual y el Formulario 1103 para presentación en Núcleo Familiar

Video con instrucciones recomendado:

Casos de devolución de IRPF

En los casos en los que su declaración jurada les devuelva un saldo a favor (IRPF "negativo") mayor a 30 UI ($150 aproximadamente) les corresponderá cobrar una devolución del impuesto en efectivo.

La persona podrá cobrarlo a través de las redes de Cobranzas con la CI, o solicitar que le sea depositado en una cuenta bancaria. Para ello deberá realizar el trámite con el banco previo a la presentación de la Declaración Jurada. Si hizo el trámite años anteriores el monto del crédito le será depositado directamente allí.

¿Cuándo "cobro" el IRPF?

Normalmente se comienzan a cobrar en el mes de junio del año siguiente al liquidado, es decir en junio de 2023 se comenzarán a cobrar las devoluciones por el impuesto del año 2022 y asi sucesivamente.

Hay dos maneras de cobrar el IRPF: en las Redes de Cobranzas Abitab o RedPagos presentando tu documento de identidad, o solicitando que sea depositado en una cuenta bancaria haciendo el trámite en el banco de tu preferencia antes de hacer la declaración jurada.

Nota: Si ya has hecho el trámite para el cobro en años anteriores, no es necesario hacerlo de nuevo. El dinero será depositado en el mismo banco que seleccionaste antes.

Una vez que has hecho la declaración jurada, puedes consultar el estado de la devolución ingresando a la página de la DGI con tu cédula de identidad, o a través del whatsapp 098 134 400, opción 2.

Esperamos haberte brindado toda la información necesaria para conocer más sobre el IRPF, su Declaración Jurada y el cobro de sus devoluciones. Si aún tienes alguna duda o consulta, no dudes en contactar a la DGI o dejarnos un comentario. ¡Gracias por leer!

-

Nunca declare sobre mi alquiler ..desde que fecha lo puedo hacer..comencé a alquilar en setiembre del 2019

-

Hola, mi consulta ese desde el lugar de inquilina; yo nunca hice la presentación de la 1102 para obtener el crédito fiscal por arrendamiento de inmueble (vivienda permanente) y alquilo desde 2020. Esos créditos de IRPF de años anteriores los perdí? Podría solicitar el crédito de los ejercicios de 2020,2021 y 2022 juntos?

Gracias

-

Buenas tardes, tengo un local alquilado informalmente en 16000 y una vivienda alquilada formalmente por inmobiliaria en 12000.

Que irpf tendria que pagar?

Gracias.

Responder a Carolina Cancelar la respuesta

Te recomendamos leer